2024年11月1日更新

財務会計における「固定資産の考え方」

財務会計の基本のひとつとして、固定資産の概要を学んでみようPICK UP書籍:財務会計の基本

(photo by Rummy & Rummy/Adobe stock)

本記事では『財務会計の基本』(登川雄太著)より、固定資産に関する総論的な見方を一部抜粋・編集して解説します。

固定資産とは

固定資産とは、長期(1年以上)にわたって保有する資産の総称です。固定資産は、下記の3つに大別されます。| 有形固定資産 | 営業(会社の本業)のために長期にわたり使用する、具体的な形態がある資産(建物、土地、備品など) |

| 無形固定資産 | 営業のために長期にわたり効果を発揮するが、具体的な形態を持たない資産(特許権、商標権、ソフトウェアなど) |

| 投資その他の資産 | 長期の金融投資など(長期貸付金、投資有価証券、繰延税金資産など) |

商品と有形固定資産

商品は販売目的で保有する資産、有形固定資産は長期間使用するための資産です。一見、全然違うもののように思えますが、会計的には費用性資産であるという点で共通しています。そのため、どちらも「取得原価のうち、消費分は費用とし、未消費分は資産計上する」となります。この点、商品は「販売=消費」、「在庫=未消費」となるため、消費分と未消費分の区別は容易です。

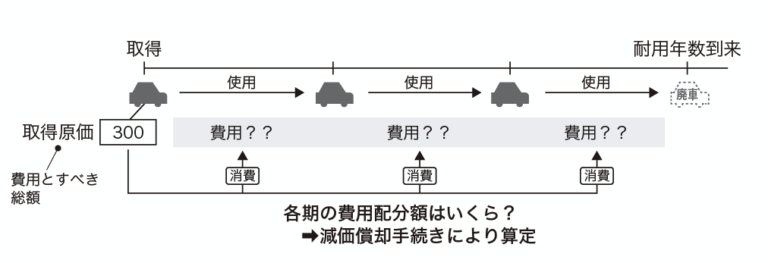

一方、長期間使用する有形固定資産は、当期の消費分が目に見えません。目には見えなくても、耐用年数の到来時に処分価値がゼロ(もしくは、ごくわずか)になるのであれば、使用期間にわたって価値が減少しているのは事実です。

この「使用期間にわたって価値が減少しているが、その減少額を客観的に把握できない」点が有形固定資産の会計的特徴です。そこで有形固定資産は減価償却という手続きを行い、当期の価値減少額(当期の費用)を算定することになります。

減価償却(定額法)

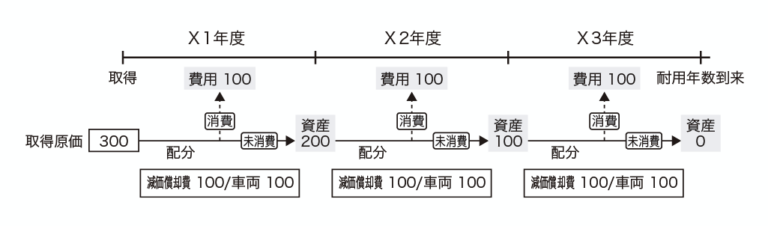

減価償却とは、有形固定資産の取得原価を、使用する期間にわたって費用配分する手続きをいいます。また、減価償却により認識された費用を、減価償却費といいます。1. X1年度首に300万円で営業用の車両を取得した。

2. 上記車両の耐用年数(使用可能期間)は3年、残存価額(耐用年数到来時の売却価格)はゼロと見積もっている。

3. 減価償却方法は定額法を採用している。

このケースの要償却額(費用にすべき総額)は300万円ですが、毎期の価値の減少額は客観的に把握できないため、あらかじめ決めた方法により算定します。 上記の例では「定額法」を採用しています。定額法とは、減価償却費を毎期均等額とする方法です。よって、300万円を3年間で均等配分することになるので、100万円が毎期の費用となります。

なお、定額法により計算したとしても、実際に毎期均等に価値が減少しているかどうかは定かではありません。あくまでも、みなし計算です(仮定計算という点は、棚卸資産の払出原価の算定と同じ)。

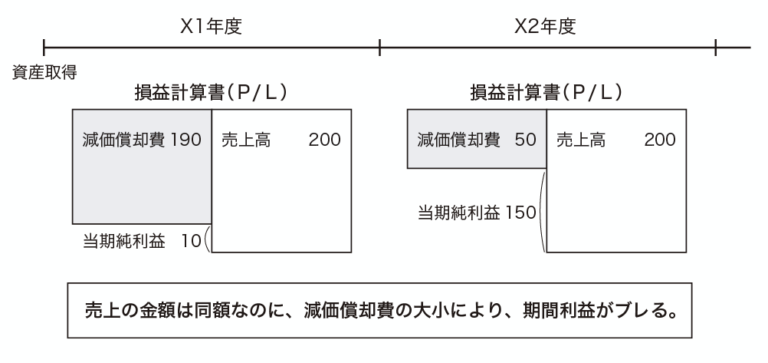

しかしながら、定額法による計算には合理性があります。それは、期間利益の平準化に資するという点です。もし、各期の減価償却費が異なってしまうと、期間利益(各期の利益)は大きくブレてしまいます。

ワンポイント

期間利益の平準化という観点は、この後もたびたび出てくるから、しっかりおさえておこう!

期間利益の平準化という観点は、この後もたびたび出てくるから、しっかりおさえておこう!

+α 正規の減価償却

減価償却は、所定の方法(定額法や定率法など)により、毎期継続して規則的に行わなければなりません。この点を強調して、正規の減価償却と呼ぶことがあります。正規の減価償却の対比概念は、恣意的な減価償却であり、恣意的な減価償却は禁止されています。例えば、「1年目はたくさん使用したから減価償却費は190万円、2年目はあまり使わなかったから50万円」と、気の向くままに減価償却費を算定してはいけません。もし恣意的な減価償却が認められてしまうと、「当期は利益を大きく見せたいから、減価償却は10万円だけにしよう」と、簡単に利益操作ができてしまうからです。

なお、正規の減価償却方法には、定額法以外にも定率法、級数法、生産高比例法があり、会社は自主的に選択することができます。また、途中で減価償却方法を変更すること自体は禁止されていませんが、変更する際は正当な理由が求められています。つまり、利益操作を目的とした変更は当然に認められません(継続性の原則)。

著者プロフィール:

登川雄太(のぼりかわ ゆうた)

登川雄太(のぼりかわ ゆうた)

[CPA会計学院]公認会計士講座 講師、[CPAラーニング]簿記検定コース 講師。専門は財務会計論。1986年生まれ。慶應義塾大学3年次に公認会計士試験に合格。慶應義塾大学経済学部卒業後、監査法人トーマツを経て、現職。CPA会計学院では、簿記入門講義(簿記3級の内容)から公認会計士試験の財務会計論まで広く教えている。

「楽しくわかる、わかるは楽しい。」をコンセプトにした簿記・会計をわかりやすく解説するウェブマガジン『会計ノーツ』を運営しており、そのページビューは月間20万PVを超える。著書に『世界一やさしい 会計の教科書 1年生』(ソーテック社)、『いちばんわかる日商簿記3級の教科書』『いちばんわかる日商簿記3級の問題集』(以上、共著〔CPA会計学院編著〕。CPA出版)などがある。

「楽しくわかる、わかるは楽しい。」をコンセプトにした簿記・会計をわかりやすく解説するウェブマガジン『会計ノーツ』を運営しており、そのページビューは月間20万PVを超える。著書に『世界一やさしい 会計の教科書 1年生』(ソーテック社)、『いちばんわかる日商簿記3級の教科書』『いちばんわかる日商簿記3級の問題集』(以上、共著〔CPA会計学院編著〕。CPA出版)などがある。

2024/7/26発行

A5判/並製

304頁

財務会計の基本

財務会計を体系的に学べるように、財務諸表や簿記といった会計の基礎から会計ルールの考え方、収益認識や連結会計などの論点までを網羅的に解説。図解を多用しているのでわかりやすく、論点を明確に示して理解を深める設例、数値例を使った仕訳を随所に掲載。

著者:登川雄太価格:2,200円(税込)

ISBN:4-534-06123-2