延滞税が課されるケースと計算期間の特例

最終更新日:2025年4月25日

(1)延滞税が課される場合

次のようなケースに該当すると、法定納期限の翌日から納付する日までの日数に応じて延滞税が課されます。- 確定した税額を法定納期限までに完納しないとき

- 期限後申告書または修正申告書を提出した場合で、納付しなければならない税額があるとき

- 更正または決定の処分を受けた場合で、納付しなければならない税額があるとき

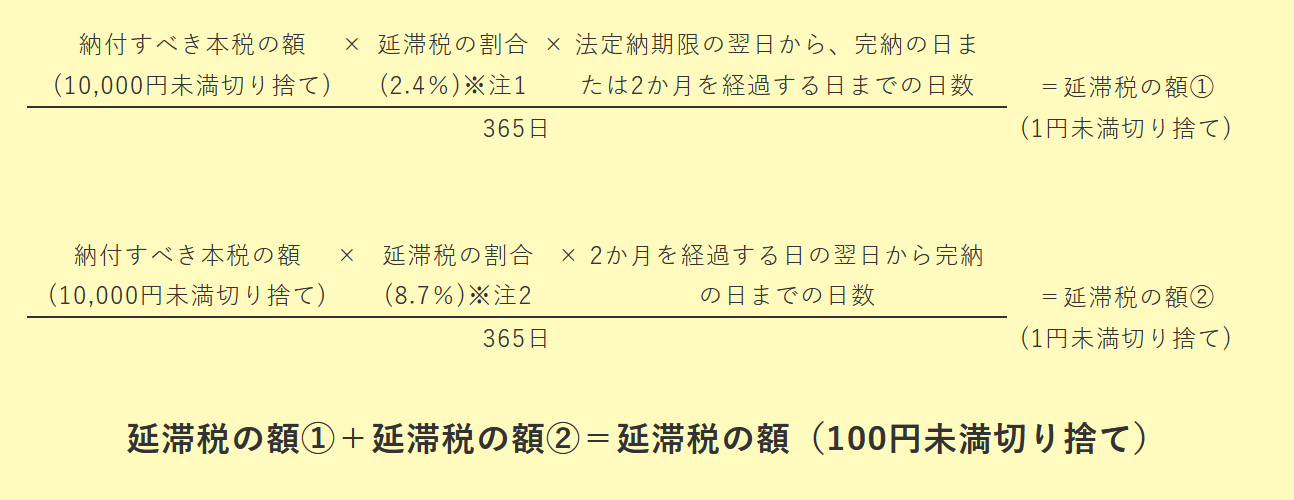

(2)延滞税の計算方法

延滞税は、法定納期限の翌日から完納までの日数に応じて、次のように計算されます。

※注1 納期限までの期間、納期限の翌日から2か月を経過する日までの期間については、年「7.3%」と「延滞税特例基準割合(*)+1%」のいずれか低い割合。2022年1月1日~2025年12月31日は「2.4%」を適用

※注2 納期限の翌日から2か月を経過する日の翌日以後については、年「14.6%」と「延滞税特例基準割合(*)+7.3%」のいずれか低い割合。2022年1月1日~2025年12月31日は「8.7%」を適用

*延滞税特例基準割合とは、各年の前年の11月30日までに財務大臣が告示する割合に、年1%の割合を加算した割合をいいます。

法定納期限とは、国税に関する法律の規定により国税を納付すべき期限であり、原則として法定申告期限と同一の日となります。(3)延滞税の計算期間の特例

不正行為により国税を免れた場合等を除いて、一定の期間を延滞税の計算期間に含めないことができる特例があります。次のような場合には、計算期間の特例が適用されます。

- 期限内申告書が提出されていて、法定申告期限後1年を経過してから修正申告または更正があったとき

- 期限後申告書が提出されていて、その申告書提出後1年を経過してから修正申告または更正があったとき

- 確定申告書の提出後に減額更正され、その後さらに修正申告または更正があったとき

参考

延滞税の計算方法(国税庁)https://www.nta.go.jp/taxes/nozei/entaizei/keisan/entai.htm

延滞税の割合(国税庁)

https://www.nta.go.jp/taxes/nozei/entaizei/keisan/entai_wariai.htm

延滞税・利子税・還付加算金について(財務省)

https://www.mof.go.jp/tax_policy/summary/tins/n04_5.pdf