この法律に基づいて策定される経営力向上計画に従って設備等を取得すると、税制上の優遇措置(即時償却や税額控除)を受けることができます。

経営力向上計画においては、その計画に係る実施期間を定める必要がありますが、中小企業庁が公表する手引き等では、その実施期間の記載例を3年間としているため、当初はこれに合わせて申請した中小企業が多いと思われ、順次その計画期間が満了しています。

本コラムでは、経営力向上計画の実施期間が満了する場合の手続きについて確認します。

実施期間が終了する場合の取扱い

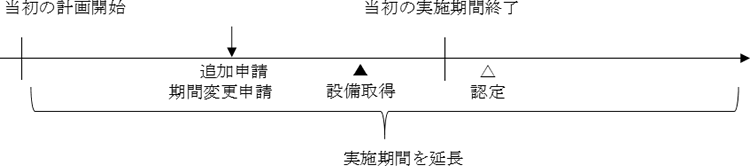

認定を受けている経営力向上計画(以下、「計画」といいます)について、すでに実施期間の終了を迎えてしまったのか、あるいは終了前なのかによって、以下のとおり手続きが異なります。・期間終了前 → 実施期間を4年または5年に延長するための変更申請が可能

(次項図1)

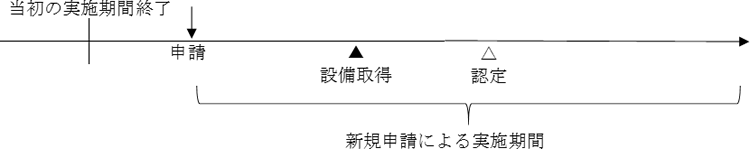

・期間終了後 → 新たに計画を策定し直して、改めて認定を受ける必要がある

(次項図2、図3)

具体的なケース

新たに取得する設備に対し、たとえば、中小企業経営強化税制(A類型)の適用を受けることができる場合、すでに認定を受けている計画に、その設備を追加する形で変更申請(以下、「追加申請」といいます)を行なうことになります。変更手続きなどを実施するまでは、認定を受けている計画の実施期間を改めて確認する機会はそれほど多くはないでしょう。

そのため、いざ手続きに入ろうとすると、実施期間がすでに終了していた、あるいは終了間近だった、というケースもあるかもしれません。

そこで、設備等の取得と実施期間終了のタイミングによる手続きの違いについて、ケース別に確認してみましょう。

●設備の取得が実施期間終了前の場合(図1)

追加申請は、設備の取得前に行なうのが原則です。実施期間内に追加申請とその計画の認定を受けることができれば、何ら問題はありません。

追加申請は、設備の取得前に行なうのが原則です。実施期間内に追加申請とその計画の認定を受けることができれば、何ら問題はありません。しかし、図1のように計画の認定が当初の実施期間終了後になるような場合、追加申請とともに、あわせて実施期間延長の変更申請をしておくことが大切です。

なお、変更後の計画の実施期間は、当初の計画の実施期間とあわせて5年を超えることはできません。

実施期間延長の変更申請をしないまま、計画の認定が当初の実施期間終了後になる場合には、計画は当初の実施期間をもって終了し、追加申請は認められないため注意が必要です。

●実施期間終了後に設備を取得した場合(図2)

新たに取得する設備に対し、中小企業経営強化税制を適用するため、認定を受けている計画の追加申請をしようとする際、すでに計画の実施期間が終了しているようなことも考えられます。

新たに取得する設備に対し、中小企業経営強化税制を適用するため、認定を受けている計画の追加申請をしようとする際、すでに計画の実施期間が終了しているようなことも考えられます。このようなケースでは、特に救済措置などは準備されていないため、新たに取得する設備は、追加申請ではなく改めて計画を策定し直し、認定を受ける必要があります。

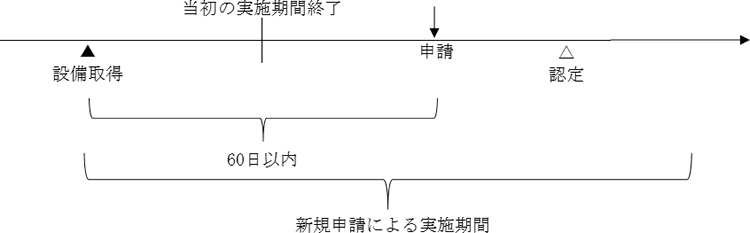

●設備の取得は実施期間中だったものの、変更申請を失念した場合(図3)

計画の認定は、新たに設備を取得する前に受けるのが原則ですが、例外として、設備の取得後60日以内であれば申請が認められます。

計画の認定は、新たに設備を取得する前に受けるのが原則ですが、例外として、設備の取得後60日以内であれば申請が認められます。新たに設備を取得した時期が当初の計画の実施期間中の場合で、追加申請による認定もその実施期間中に完了していれば何ら問題はありません。しかし、図3のように追加申請を失念してしまい、その認定が実施期間を経過してしまうような場合には、新たに計画を策定し直す必要があります。つまり、中小企業経営強化税制の適用を受ける場合には、設備の取得後60日以内に手続きをすれば税制上の優遇税制を受けることができますが、この場合には新たな計画の申請によることとなります。

経営力向上計画に従い、経営力向上が確実に行なわれていることが認められる場合には、所得拡大促進税制において税額控除の上乗せ措置が適用できるようになりました。

すでに認定を受けている計画の内容を見直す形で、とりあえず実施期間を延長しておくといったことも可能であるため、今の計画の実施期間を確認してみるとよいでしょう。

いったん認定された経営力向上計画を維持することで、今後、さらなる税制上の優遇措置の適用される可能性もあります。